随着社会经济的发展和人们生活水平的提高,理财已成为现代人不可或缺的一部分,在众多的理财方式中,如何通过合理规划,在短时间内获得较高的收益,是许多人关注的焦点,本文将详细解析60天理财收益计算的方法和技巧,帮助读者更好地理解理财收益的构成和计算方式。

理财策略与收益计算

了解理财产品

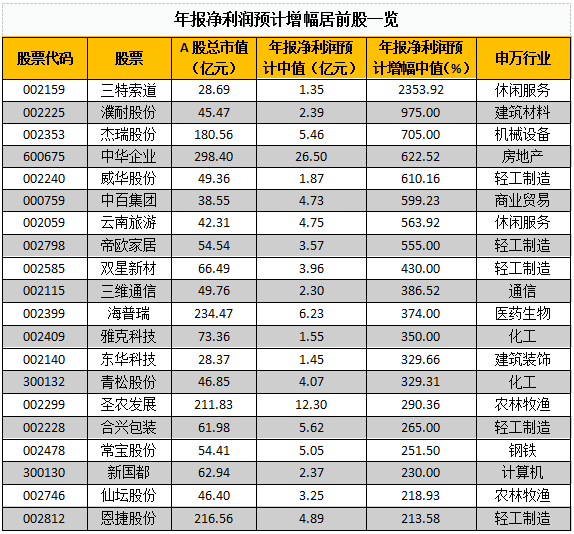

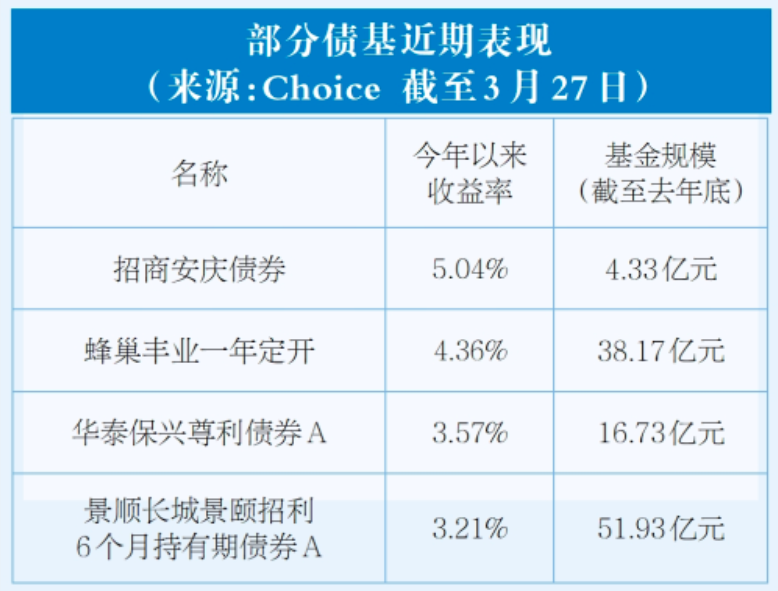

在计算60天理财收益前,首先要了解各种理财产品的特点和风险,常见的理财产品包括银行定期存款、货币市场基金、债券基金、股票基金等,不同的产品有不同的收益和风险特点,投资者应根据自身的风险承受能力和资金需求选择合适的理财产品。

收益计算基础

理财收益的计算通常基于产品的年化收益率和投资期限,年化收益率是指将产品的日收益率或月收益率换算为年化的收益率,以便投资者更好地比较不同产品的收益,投资期限则是投资者持有产品的天数或月数,在60天的理财期限内,投资者需要关注产品的日收益率或月收益率,并据此计算预期收益。

计算方法

(1)对于固定收益类产品,如银行定期存款或货币市场基金,收益计算相对简单,投资者只需将产品的年化收益率乘以投资金额和投资天数,即可得到预期收益。 (2)对于浮动收益类产品,如债券基金或股票基金,收益计算较为复杂,投资者需要关注产品的净值变化,通过计算产品的涨跌幅来估算收益,在60天的投资期限内,投资者应关注产品的净值变化情况,并根据产品的费率结构计算实际收益。

考虑因素

在计算60天理财收益时,投资者还需要考虑以下因素: (1)资金的时间价值:即考虑资金在不同时间点的价值变化,通常情况下,较短的投资期限内,资金的时间价值对收益的影响较小,但仍需注意。 (2)税费影响:不同理财产品的税费政策不同,投资者在计算收益时需了解相关税费政策,并考虑税费对实际收益的影响。 (3)市场风险:市场行情的变化可能影响理财产品的收益,投资者应关注市场动态,合理配置资产,以降低市场风险。

三个小段落分析

理解年化收益率与实际收益

年化收益率是衡量理财产品性能的重要指标之一,但投资者在计算预期收益时,还需注意实际收益与年化收益率的差异,实际收益受到多种因素的影响,包括产品的费率结构、市场行情等,投资者在选择理财产品时,应综合考虑产品的年化收益率、费率结构等因素,以确定预期的实际收益。

合理配置资产以降低风险

在60天的投资期限内,投资者应合理配置资产,以降低市场风险,这包括根据自身的风险承受能力和资金需求,选择合适的理财产品组合,投资者还应关注市场动态,及时调整资产配置策略,以应对市场变化带来的风险。

长期规划与短期策略相结合

理财不仅是一个短期的行为,更是一个长期的过程,投资者在计算60天理财收益时,应将长期规划与短期策略相结合,在追求短期高收益的同时,也要考虑长期的投资目标和风险承受能力,通过制定合理的投资计划和策略,实现长期稳健的收益增长。

通过以上分析可以看出,60天理财收益计算是一个综合性的过程,需要投资者了解各种理财产品的特点和风险、掌握收益计算方法和技巧、考虑相关因素等,在投资过程中,投资者应制定合理的投资计划和策略,关注市场动态和产品动态,以实现预期的收益目标,投资者还应保持冷静和理性,不要盲目追求高收益而忽视风险控制,通过不断学习和实践,提高自身的投资能力和水平,实现财富的稳健增长。

鲁ICP备15010358号-5

鲁ICP备15010358号-5